Industriegasturbinen (IGT)

Industriegasturbinen (IGT) verzeichneten zwischen 2023 und 2024 ein Wachstum von 4,2 %, werden jedoch 2025 voraussichtlich um 2,9 % schrumpfen. Dennoch wird die langfristige CAGR bis 2026 auf 1,9 % geschätzt. Während die kurzfristigen Trends uneinheitlich sind, sind die langfristigen Aussichten eher optimistisch. Gasturbinen werden voraussichtlich eine entscheidende Rolle bei der Stromversorgung von Rechenzentren spielen, die künstliche Intelligenz unterstützen – ein Markt mit enormem Energiebedarf.

Die kurzfristige Schwäche des IGT-Marktes dürfte nur vorübergehend sein. Die langfristigen Aussichten bleiben günstig, insbesondere angesichts des Anstiegs des Energiebedarfs von KI-gesteuerten Rechenzentren und der zunehmenden Nutzung von Erdgas als Übergangskraftstoff.

Automobilindustrie

Die Automobilindustrie verzeichnete 2024 eine solide Nachfrage, wobei das Segment Feinguss sowohl von Verbrennungsmotoren als auch von Elektrofahrzeugplattformen profitierte. Daten zu den in den USA zurückgelegten Personenkilometern und den Montagezahlen für Leicht-Lkw und Pkw von 2021 bis 2027 bestätigen eine stabile Fahrzeugproduktion. Elektrofahrzeuge gewinnen weiter Marktanteile, und Gusskomponenten für Antriebsstrang- und Thermosysteme bleiben unverzichtbar.

Während sich die Fahrzeugmontage in Nordamerika stabilisiert, verändern technologische Veränderungen weiterhin die Nachfrage. Die Montage von Verbrennungsmotoren geht leicht zurück, während die Zahl der Elektrofahrzeuge stetig steigt.

Feingussteile sind nach wie vor unverzichtbar für Antriebskomponenten von Elektrofahrzeugen, Turboladerteile und Wärmemanagementsysteme.

Allgemeine Industrie

Die allgemeine Industrie verzeichnete in mehreren Schlüsselbereichen ein Wachstum:

Industrieproduktion: Die annualisierten Raten verbesserten sich von 2020 bis 2024 im Vergleich zum Vorjahr. Auch das monatliche Industriewachstum im Jahr 2023 gegenüber 2024 war positiv.

Schusswaffen: Die Produktion von Schusswaffen in den USA blieb in allen Kategorien (Pistolen, Revolver, Gewehre, Schrotflinten und Sonstiges) von 2021 bis 2024 robust.

Öl und Gas: Die Anzahl der Bohranlagen in Nordamerika zeigte von 2020 bis 2024 eine starke durchschnittliche jährliche Wachstumsrate (CAGR). Während das regionale Wachstum variierte (Europa, APAC, Naher Osten), stiegen wichtige Kennzahlen – darunter die Rohölproduktion, die Gasproduktion und die Nachfrage nach Gussteilen – im Jahresvergleich an. Die WTI-Spotpreise und die durchschnittlichen Pumpenpreise entwickelten sich ebenfalls nach oben.

Orthopädische Implantate: Die Branchentrends waren 2024 positiv, mit starken Wachstumsprognosen für 2025. Die Nachfrage nach orthopädischen Gussimplantaten – insbesondere für Knie – dürfte bis 2027 hoch bleiben.

Mittlere und schwere Lkw-Baugruppen: Das moderate Wachstum hält an, mit positiven CAGR-Zahlen für 2024 und einer weiteren Expansion für 2025.

Marktkräfte und politische Auswirkungen

2024 war ein weiteres Jahr politischer Umbrüche, insbesondere im Bereich der Zölle. Ankündigungen, Kehrtwenden und Neuausrichtungen hielten die Hersteller in Atem und veranlassten viele dazu, die Versandbedingungen neu zu verhandeln, um den sich ändernden Kosten Rechnung zu tragen. Unterdessen veranlassen staatliche Anreize – darunter Zölle auf importierte Fahrzeuge – die Hersteller dazu, ihre Produktionsstandorte neu zu bewerten und wieder in Nordamerika zu investieren. Auch Umweltprioritäten prägen die Geschäftstätigkeit. Nachhaltigkeit, Ressourcenoptimierung und Energiebeschaffung stehen nun im Mittelpunkt der Unternehmensstrategien. Diese Trends sind für den Feinguss vielversprechend. Mit der Beschleunigung des Reshoring und der Ausweitung der Produktion in den USA steigt die Nachfrage nach Präzisionsmetallkomponenten in den Bereichen Luft- und Raumfahrt, Automobil, Energie und Industrie. Diese Expansion wird sich 2025 wahrscheinlich fortsetzen, wenn auch mit Vorsicht angesichts der makroökonomischen Volatilität.

Arbeitskräfte und Lieferkette

Arbeitskräfte bleiben ein begrenzender Faktor. Obwohl sich die Einstellungssituation 2024 verbessert hat, melden die meisten Gießereien im Vergleich zu den Normen vor der Pandemie immer noch längere Vorlaufzeiten.

Handel und Zölle

Die Situation hinsichtlich der US-Zölle bleibt ungewiss. Diese Veränderungen führten zu Unsicherheiten in der gesamten Lieferkette und wirkten sich auf die Beschaffungsstrategien und das Bestandsmanagement aus. Neue Zölle auf wichtige Komponenten aus Asien könnten neue Herausforderungen mit sich bringen. Infolgedessen suchen US-amerikanische Feingießer zunehmend nach inländischen und nahen Lieferanten, um Kosten und Lieferzeiten zu stabilisieren. Es wird erwartet, dass die anhaltenden politischen Schwankungen das Kaufverhalten bis weit ins Jahr 2025 hinein beeinflussen werden.

Staatliche Anreize

Das politisch motivierte Reshoring beschleunigt sich. Der CHIPS and Science Act, der IRA und Infrastrukturinvestitionen kurbeln das Wachstum im verarbeitenden Gewerbe an.

Seit 2021 wurden mehr als 614 Milliarden US-Dollar für Reshoring- und FDI-Projekte in den USA bereitgestellt.

Zölle auf importierte Autos zwingen OEMs dazu, mehr Produktion zu lokalisieren.

Nachhaltigkeitsvorgaben führen zu einer zunehmenden Nutzung ressourceneffizienter Gießverfahren.

Abschließender Ausblick

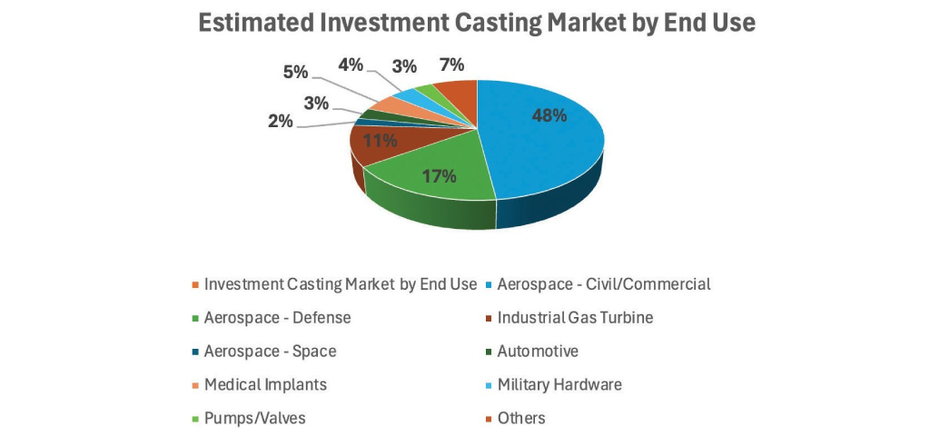

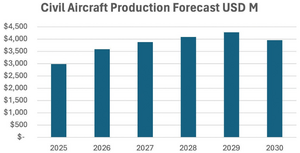

In praktisch allen Branchen steigt die Nachfrage nach Feinguss in Nordamerika – angetrieben durch geopolitische Kräfte, technologische Veränderungen und politische Unterstützung für die heimische Fertigung. Die Luft- und Raumfahrt bleibt der Dreh- und Angelpunkt der Branche, während die allgemeine Industrie, IGT und die Automobilindustrie für Diversifizierung und Wachstumschancen sorgen.

Dank solider Fundamentaldaten und erhöhter Investitionen in die heimische Fertigung sind die Aussichten für 2025 vielversprechend – getrübt werden sie lediglich durch anhaltende Arbeitskräftemangel und Unsicherheiten im globalen Handel.